(以下内容从东吴证券《电动重卡专题:电动化加速,看好重卡车企厚积薄发》研报附件原文摘录)

空间:渗透率有望达到25-30%,有翻倍空间

本部分核心回答以下问题:

1、电动重卡细分应用场景有哪些?

2、自下而上拆分,电动重卡渗透率天花板几何?

3、乐观/中性/悲观情况下渗透率如何演绎?

4、哪些细分场景电动化会加速?渗透率提升节奏如何看待?

空间:电池技术/基础设施未突破,则电动化率天花板25%-30%

电动重卡中高渗透潜力包含6大类应用场景:1)双高企业;2)封闭场景~港口码头&工厂园区;3)矿山砂石料运输;4)城建渣土;5)搅拌车;6)市政环卫。

牵引车:主要应用场景为双高企业、砂石料运输、封闭场景,单程运距300km以内,日里程500km以内,渗透潜力较高,该部分牵引车占牵引车总销量的30%左右,悲观/中性/乐观预期下,我们假设该部分牵引车电动化率分别为60%/80%/90%。

自卸车:主要应用场景为城建渣土,单程运距100-200km以内,日里程300km以内,渗透潜力高,该部分自卸车占自卸车总销量的70%左右,悲观/中性/乐观预期下,我们假设该部分自卸车电动化率分别为70%/80%/85%。

搅拌车:主要进行市区内施工地~搅拌站往返的混凝土运输,单程运距200km以内,日里程300km以内,渗透潜力高,悲观/中性/乐观预期下,我们假设搅拌车电动化率分别为80%/90%/95%。

专用车:主要为市政环卫车,包括洒水车、垃圾车、清扫车,市区内部行驶,单程运距100km以内,日里程300km以内,由于产品结构存在限制,渗透潜力中等,悲观/中性/乐观预期下,我们假设专用车电动化率分别为10%/25%/35%。

基于以上假设,我们测算得悲观/中性/乐观假设下,电动重卡渗透率天花板分别为20%/27%/31%。

节奏:电动化加速,预计24/25/26年渗透率11%/14%/18%

本轮电池价格下行,将带来哪些车型电动化率的加速渗透?

我们认为:

1)双高企业:中央政策引导碳排放双控,21年开始逐步向全国铺开,当前持续推行。

2)城建渣土车自卸/搅拌车/专用车:政策+经济性驱动,受地方路权优先+补贴政策刺激明显,渗透率提升依赖于各市/县政策铺开(地方政策不一,铺开难度大于双高企业),也受受益于本轮电池降价驱动的加速渗透。

3)港口/园区/砂石料短途牵引车:受益于本轮电池降价驱动的加速渗透。

格局:格局有望重塑,看好重卡车企厚积薄发

本部分核心回答以下问题:

1、当前电动重卡呈现何种格局?

2、各家车企产品及布局情况如何?

3、未来竞争要素及格局可能如何演变?

电动重卡四类玩家:

传统车企/工程机械/跨界造车/新势力

当前电动重卡主要有四类参与者:

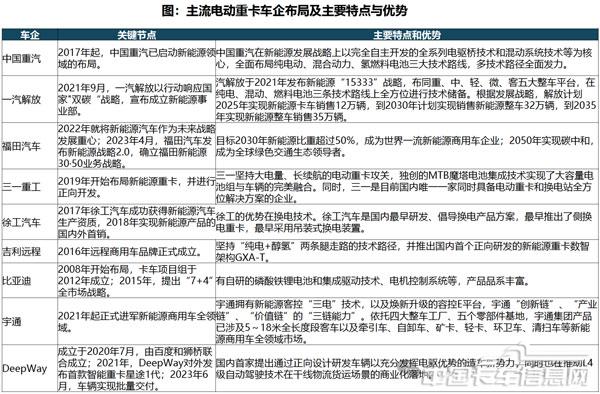

1)传统重卡车企类:传统柴油/天然气重卡龙头,解放、重汽、东风等;

2)工程机械类:在传统工程类重卡中有一定份额,以工程机械为核心业务,重卡市占率较低,三一、徐工等;

3)跨界造车类:拥有新能源造车经验的乘用车及客车车企,将新能源版图延伸至重卡,宇通、吉利远程等;

4)新势力:进入新能源重卡领域的初创公司,DeepWay、苇渡科技等。

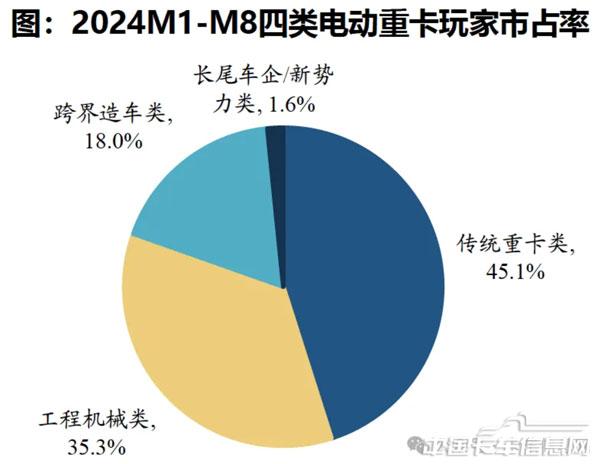

电动重卡当前以传统重卡+工程机械两类本身具备重卡产品储备的既有玩家为主。2024M1-M8,传统重卡类/工程机械类/跨界造车类/新势力及长尾类分别占比45.1%/35.3%/18.0%/1.6%。

现有格局:电动重卡格局分散且尚未稳固

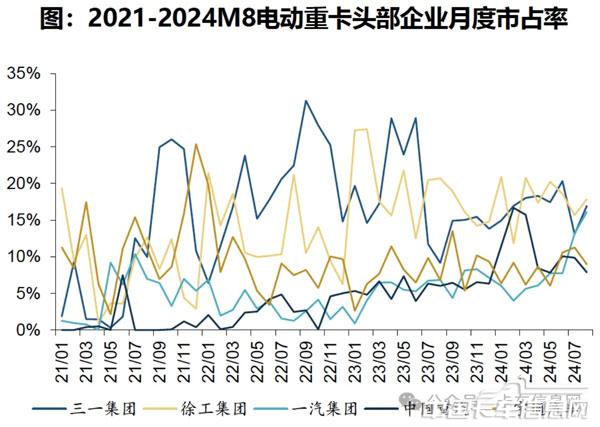

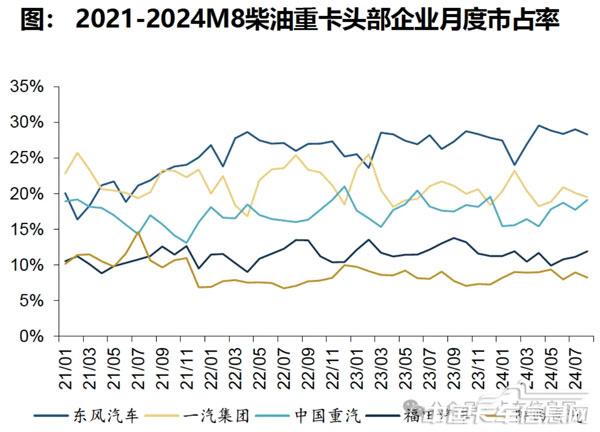

电动重卡竞争格局相对分散,集中度显著低于柴油重卡:2024H1传统柴油重卡CR3为63.8%,CR5为83.6% ;电动重卡CR3为47.8%,CR5为63.3%,仍有较大提升空间。

电动重卡头部车企份额波动大,格局尚未稳固:2024H1电动重卡市占率排名前五的徐工/三一/重汽/宇通/东风,市占率分别为19.0%/17.3%/11.5%/7.0%/6.5%。2021年至今,电动重卡头部车企及其份额已经历数次洗牌,如曾位居前2的宇通市占率从21年的15.3%下滑至24H1的7.0%,而21年份额不足1%的中国重汽24H1市占率提升至11.5%,位列第三。

现有格局:当前仍是各方势力角逐期,格局有望重塑

电动重卡车企份额短期波动较大:随新产品推出、价格/金融策略变化,电动重卡头部车企份额单月可能出现5-10pct的巨大波动。柴油重卡车企份额相对稳固:头部车企月度份额变动通常在3pct及以下,短期受外部竞争的影响有限。

我们认为,与柴油重卡相比,当前电动重卡车企在产品力、品牌力、成本/价格上并未产生显著差异,用户粘性不强,格局尚未稳固。

产品比较:不同车企产品轻量化及电耗水平存在差异

以6家车企282kwh换电牵引车为例:价格47.5~89万不等,整车自重10~11.9吨不等,百公里电耗120~235kwh不等;当前各家产品在轻量化及电耗水平上存在明显差异。此外,各家产品厂商指导价差较大,较多由于电动重卡多采用一单一议的价格制度,实际价格差异或小于指导价差。

车企布局:四类势力各各具特点与优势

竞争要素演变:当前阶段,传统车企优势尚未凸显

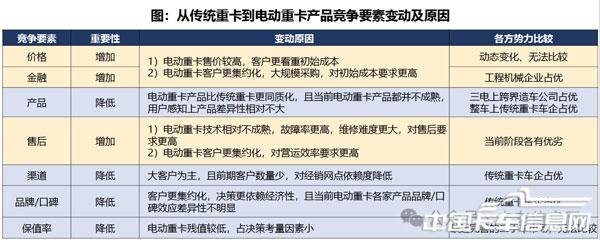

传统重卡竞争要素:1)价格/金融政策;2)产品~能耗/故障率;3)售后;4)渠道;5)品牌/口碑效应;6)保值率。

从传统重卡到电动重卡,竞争要素变化归纳为两类:

1)产品引发的变化,电动重卡ASP更高,金融政策重要性提升;技术不成熟导致故障率高于传统重卡,售后重要性提升;当前阶段产品差异性缩小,产品重要性下降;

2)客户引发的变化,传统重卡下游客户分散,电动重卡以物流公司/车队/工程队等为核心客户,更规模化、集约化,对时效性要求高,售后重要性提升。当前变化下,具备灵活金融政策工具的工程机械企业具备优势。

竞争要素演变:往后展望,传统车企有望厚积薄发

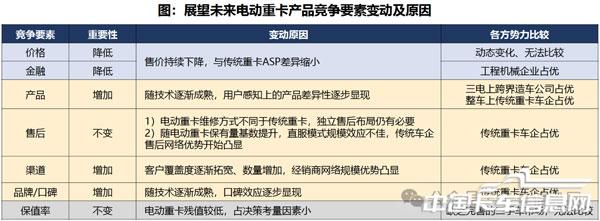

随电动化率持续提升,我们认为电动重卡竞争要素将动态变化,传统车企优势将逐步凸显:

金融政策重要性降低:电动重卡售价随锂电价格下降而持续下探,初始购置成本降低;

产品及口碑重要性提升:随技术逐渐成熟,各家产品有望在能耗、故障率、舒适性等各维度拉开显著差异,具备长期整车技术储备的传统重卡车企优势有望凸显;

传统重卡渠道及售后网络优势有望凸显:随电动重卡保有量基数提升,传统重卡经销商及售后网络规模优势凸显,工程机械/跨界造车企业前期以直销+直服模式为主,后期规模效应较差,新增布局经销商网络的成本高于传统重卡车企。

投资建议与风险提示

投资建议:

1)短期:天然气重卡+出口+以旧换新政策共同支撑24年总量稳中有升。24年内需随经济弱复苏,公路货运量正增长为保有量提供支撑。油气价差维持高位,经济性驱动天然气重卡持续高增长;政策+经济性双轮驱动新能源重卡加速放量。出口非俄地区高增长填补俄罗斯下滑,全年出口具备韧性。淘汰国三及以下营运类柴油货车补贴金额超预期,以旧换新拉动终端需求向上。以旧换新政策补贴新能源重卡最高达14万,催化新能源重卡销量进一步增长。

2)中长期:驱动力只增不减,电动化持续演绎,当前格局未定,重卡龙头车企有望凭借整车产品技术积累+渠道/售后体系逐步显现竞争优势。我们预计2024/2025年批发销量将达到95.5/100万,同比+4.9%/+4.6%,预计24/25/26年电动重卡渗透率将达到11%/14%18%,看好在新能源重卡领域具备技术储备的【中国重汽+一汽解放+福田汽车】。

风险提示:国内重卡行业复苏不及预期,油价下降超出预期。